Заемщикам и микрофинансовым компаниям все труднее возвращаться к привычным моделям поведения

Заемщики снизили запросы. Граждане пытаются занять в МФО по мелочи.

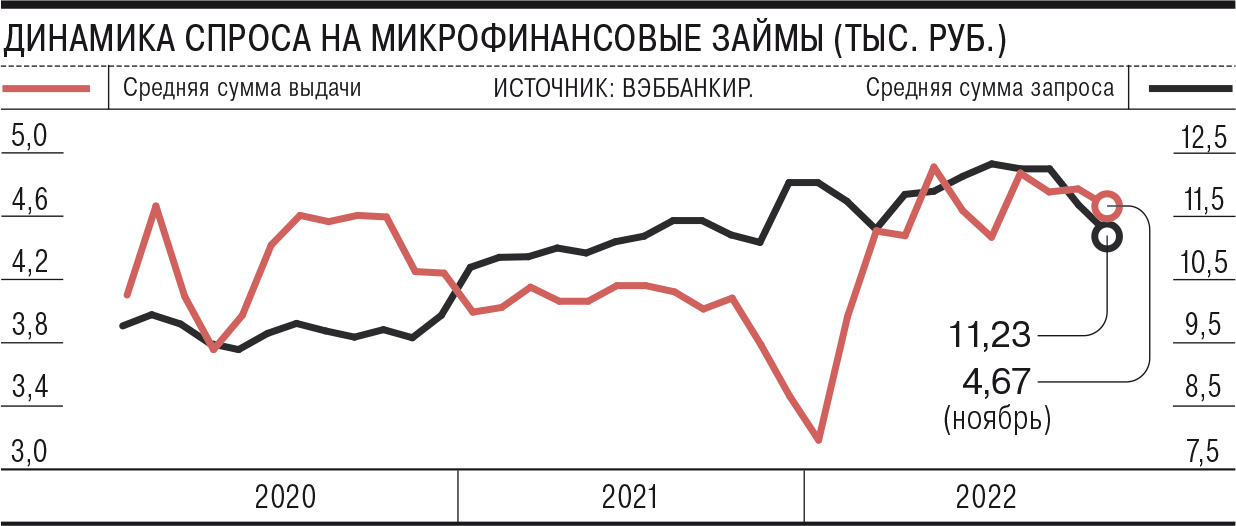

Средняя сумма, которую заемщики запрашивают в микрофинансовых организациях (МФО), снижается четвертый месяц подряд, сократившись за этот период более чем на 9%. Такого падения не наблюдалось даже в период пандемии и весной, сразу после начала военных действий на Украине. На фоне затянувшейся неопределенности и заемщикам, и компаниям все труднее возвращаться к привычным моделям поведения.

Финансовая онлайн-платформы Webbankir оценила динамику запрашиваемой суммы займа в МФО. Согласно данным исследования, она снижается с августа и в первых числах ноября составила 11,23 тыс. руб. против 12,34 тыс. руб. в июле. Снижение составило более 9%.

Столько длительного и значительного падения суммы запросов микрофинансовый рынок не наблюдал ни этой весной, после начала военных действий на Украине, ни весной 2020 года, в период жестких карантинных ограничений первых месяцев пандемии. Так, в марте 2022 года сумма запроса снизилась до 11,29 тыс. руб., на 4% в сравнении с февралем. Однако уже в апреле показатель восстановился до 11,85 тыс. руб. и продолжал расти до августа. В марте 2020 года падение составило 1,5% в месячном сравнении, до 9,77 тыс. руб. Снижение показателя продлилось три месяца, достигнув к маю 9357 руб., следует из материалов Webbankir.

При этом, по данным Национального бюро кредитных историй, средний чек «займов до зарплаты» не менялся существенным образом с апреля: последние месяцы этот показатель находится на уровне 9–9,2 тыс. руб. Сокращение суммы запросов происходит на фоне роста их общего числа (см. “Ъ” от 14 ноября).

Судя по заявкам, в сентябре—октябре значительно выросла доля займов на срочные непредвиденные расходы, отмечают в Webbankir.

Она достигла 15%, тогда как еще летом составляла 9,4%. И даже в предновогодний период поведение потенциальных клиентов едва ли принципиально изменится, опасается гендиректор Webbankir Андрей Пономарев, «рост запрашиваемой суммы если и произойдет, то будет ниже, чем в предыдущие годы». С февраля люди стали реже планировать крупные траты и покупки, подтверждает гендиректор МКК Creditter Игорь Смирнов.

«После шоков на фоне отсутствия возможности долгосрочного планирования и неуверенности заемщиков в возможности обслуживать долговые обязательства основным трендом становится осторожность в любых финансовых операциях»,— поясняют в СРО «МиР».

С такой трактовкой ситуации не спорят даже те компании, которые пока не отмечают среди своих клиентов ни снижения средней суммы запроса, ни значительного ухудшения качества. Так, в «МигКредите» до сих пор получают 70% запросов на суммы до 15 тыс. руб. и 30% — на большие объемы средств, говорит коммерческий директор МФК Марат Аббясов. Однако, признает он, есть другой тренд:

«Не все клиенты после одобрения им суммы займа полностью его выбирают. Мы начали фиксировать такую тенденцию со второй половины октября. Заемщики стали аккуратнее в своих аппетитах и более осознанно подходят к оценке возможности выполнять финансовые обязательства».

Сдерживают заемщиков от запроса большей суммы и устойчивое снижение инфляции, а также общее замедление роста цен, добавляет гендиректор MoneyMan Сергей Весовщук.

К тому же качество входящего потока заявок продолжает ухудшаться, подчеркивает Игорь Смирнов. И сами МФО не готовы рисковать и после корректировки общего подхода заняли выжидательную позицию, стараясь найти баланс между сохранением качества портфеля и ростом бизнеса, подчеркивает гендиректор экосистемы Unicom Дмитрий Африканов. Тем более что уровень просрочки в сегменте «займов до зарплаты» медленно, но растет. Так, по данным «Национальной ассоциации коллекторских агентств», пока он приемлем для отрасли — 20–40%, однако будет расти «в рамках общих тенденций».

Газета «Коммерсантъ» №211 15.11.2022