Управляющие сокращают долю наличности в портфелях в ожидании роста мировой экономики

Международные портфельные управляющие в последний месяц стали активно тратить накопленный за время пандемии запас наличных средств. На фоне успешных тестов сразу нескольких вакцин против COVID-19 уверенность инвесторов в подъеме мировой экономики возросла. В таких условиях они предпочитают не только акции американских компаний, но и активы из развивающихся стран, которые привлекают дешевизной.

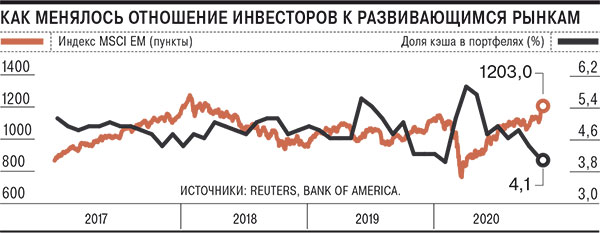

За последний месяц международные инвесторы резко сократили запасы наличных в портфелях, свидетельствует ноябрьский опрос портфельных управляющих, проведенный Bank of America (BofA). В анкетировании приняли участие представители 216 фондов с суммарными активами под управлением $573 млрд. По данным опроса, средняя доля наличных средств снизилась с 4,4% до 4,1%, вернувшись к значениям начала года, то есть предшествовавшим коронакризису. По сравнению с пиковым значением, достигнутым в апреле, показатель упал на 1,8 процентного пункта (п. п.) — это самое быстрое снижение показателя за всю историю наблюдений.

Управляющие сокращают долю наличности в портфелях в ожидании роста мировой экономики.

По данным опроса, 91% управляющих уверены в том, что в ближайшие 12 месяцев темпы роста увеличатся. Это второй по величине результат за почти 30 лет наблюдений. Более оптимистичными инвесторы были только в марте 2002 года. При этом 66% опрошенных считают, что макроэкономика находится в фазе «раннего цикла», а не рецессии.

Основной причиной улучшения настроений стал прогресс в разработке вакцины от COVID. В начале ноября немецкая BioNTech и американская Pfizer сообщили о проведении успешных тестов своей вакцины. Через неделю фармкомпания Moderna объявила, что ее экспериментальная вакцина показала 94,5% эффективности в предотвращении COVID-19.

«Из-за беспрецедентных мер по поддержке экономики инвесторам необходим был только повод для начала активных покупок. Спусковым крючком стало распространение информации о том, что сразу несколько вакцин находятся на финальной стадии разработки»,— отмечает управляющий активами «Регион Эссет Менеджмент» Алексей Скабалланович.

В таких условиях портфельные управляющие активно наращивают вложения в акции.

По данным опроса BofA, число управляющих, у которых вложения в акции были выше индикативного уровня, на 46% превысило число тех, у которых показатель был ниже, за месяц показатель вырос на 19 п. п. Больше оптимистов было только в январе 2018 года.

Активнее всего управляющие увеличивали вложения в акции американских компаний и активы развивающихся стран. Число тех, у кого вес таких акций в портфелях превысил индикативный уровень, выросло на 4 п. п., до 23%, и 23 п. п., до 36%, соответственно. «Американский рынок демонстрирует опережающую динамику в связи с огромной ликвидностью. Рынки же развивающихся стран активно растут на эффекте низкой базы, отыгрывая прежние потери»,— поясняет господин Скабалланович.

Среди рисков продолжает доминировать вторая волна пандемии, но у инвесторов появляются и новые опасения.

В частности, в ноябре 15% респондентов отмечали высокий риск гражданских беспорядков, который сразу вошел в тройку ключевых неблагоприятных факторов.

По словам управляющего директора Accent Capital Андрея Богданова, в кризис 2008 года не было таких опасений, поскольку к нему рынки подошли очень «сытыми», при этом отскок и возврат на траекторию роста произошли очень быстро: «Основные риски пока лежат в странах развивающихся экономик. Но с учетом глобализации мировой политики затронуть могут и развитые страны, в ряде которых тоже высокий уровень популизма. Степень увеличения риска будет зависеть от скорости и интенсивности возврата экономик к росту».

Вместе с тем участники рынка с осторожностью говорят о перспективах будущих месяцев. По мнению инвестиционного стратега «Арикапитала» Сергея Суверова, оптимизм на рынках может оказаться преждевременным, так как до массовой вакцинации пройдет в лучшем случае несколько месяцев, а в ближайшей перспективе рынки ждут новые ограничительные меры.

Газета «Коммерсантъ» №211 18.11.2020