Объем сделок M&A с российскими активами в 2019 году вырос на треть и составил около $58 млрд.

Об этом свидетельствуют предварительные данные агентства AK&M. Доля трансграничных сделок по продаже российскими компаниями своих активов за рубежом превысила 60% от общего объема крупнейших сделок, тогда как доля сделок по приобретению зарубежных активов российскими инвесторами составила менее 2%. Антироссийские санкции оказывают значительное влияние на структуру сделок M&A, которое сохранится и в этом году.

Суммарная стоимость крупнейших 30 сделок M&A, заключенных в 2019 году, составила $42,3 млрд. С учетом того что общий объем сделок слияния и поглощений на российском рынке за 2019 год может составить около $58 млрд, крупнейшие сделки заняли более 73%, указывает в своем исследовании агентство AK&M. Год назад объем крупнейших 30 сделок составил $31,8 млрд при общем объеме сделок $42,3 млрд (75% от всего объема рынка).

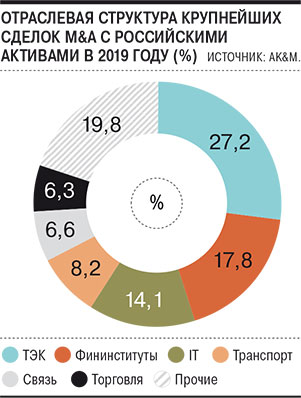

Самой крупной сделкой ушедшего года (оценочно на $7,18 млрд), отмечается в исследовании, стало майское слияние двух нефтегазовых компаний — Wintershall, принадлежащей немецкому концерну BASF, и Deutsche Erdoel AG (DEA) российского бизнесмена Михаила Фридмана. Вторая по величине ($5 млрд) — продажа Сбербанком дочернего Denizbank банку Emirates NBD. Третья (оценочно за $3 млрд) — завершенная в ноябре покупка американским инвестфондом Blackstone 99% в компании MagicLab, которой принадлежит один из крупнейших сервисов знакомств Badoo. Всего же из 30 крупнейших сделок, отмечается в исследовании, 13 имеют стоимость более $1 млрд. В отраслевом разрезе первое место занял ТЭК с пятью сделками общей стоимостью $11,51 млрд. На втором месте оказались финансовые институты с тремя сделками на $7,54 млрд. Кроме продажи Denizbank, к крупнейшей по размеру сделок была отнесена и санация Минбанка ЦБ за более чем $2 млрд. Третье место заняли информационные технологии с четырьмя трансакциями стоимостью $5,97 млрд

В исследовании указывается, что среди крупнейших 30 трансакций 2019 года значительную долю (61,4%) занимают трансграничные сделки приобретения российских активов иностранными инвесторами (out-in) — их стоимость составляет $26 млрд.

«Распродажа российских активов за рубежом связана с антироссийскими санкциями, усложняющими работу дочерних предприятий российских предпринимателей, в связи с чем крупные игроки вынуждены избавляться от данных активов»,— указывает заместитель гендиректора AK&M Людмила Еремина. Сделки out-in занимают первые пять строчек рейтинга.

При этом с приобретениями российскими инвесторами активов за рубежом (in-out) ситуация прямо противоположная.

Среди 30 крупнейших сделок лишь две относятся к данной категории и то их суммарная стоимость всего $800 млн (1,9%). Крупнейшей из двух сделок in-out стала мартовская покупка компанией DEA Михаила Фридмана мексиканской нефтегазовой Sierra Oil & Gas примерно за $500 млн. На втором месте апрельское приобретение группой компаний «МаксиПост» контрольного пакета акций китайской логистической платформы Guangzhou Hanxuan International Freight Forwarding Co. оценочно за $300 млн. Росту активности российских компаний на зарубежных рынках препятствует ухудшение политического климата.

Эксперты указывают, что прогнозы на 2020 год в отношении трансграничных сделок M&A во многом зависят от внешней политики. «Трансграничные сделки M&A сильно зависят от антироссийских санкций,— указывает управляющий директор «Эксперт РА» Павел Митрофанов.— Если 2020 год будет относительно спокойным и новых санкций не будет, то стоит как минимум ожидать увеличения потока по сделкам out-in, поскольку ставки на российском рынке высокие, а активы хорошего качества». Что касается сделок in-out, то слишком мало времени прошло с момента прошлых санкций, «недоверие к российским деньгам все еще сохраняется и потому ждать какого-либо прорыва в данном направлении в 2020 году не стоит», считает эксперт. При этом, по словам главного экономиста Альфа-банка Наталии Орловой, главный фактор 2020 года — президентские выборы в США: от того, останется ли Дональд Трамп на второй срок, зависят как перспективы американо-китайских отношений, так и риски санкционного давления на Россию.

Газета «Коммерсантъ» №9 21.01.2020