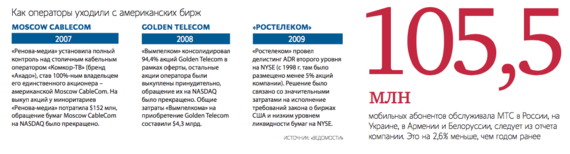

МТС может уйти с Нью-Йоркской биржи. Компания задумалась над усилением присутствия на Московской бирже

МТС обсудит с инвесторами значимость листинга на NYSE и распределение акций в свободном обращении. Об этом говорится в сообщении компании. «Никаких решений на текущий момент мы не принимаем – только после консультаций с миноритариями», – сказал в пятницу президент МТС Алексей Корня.

АФК «Система» и дочерним компаниям МТС в совокупности принадлежит 54% (эффективная доля владения для «Системы» – чуть более 50%) оператора, чуть менее 38% представлено в виде ADR и около 8% – в виде обыкновенных акций, торгующихся на Московской бирже.

Одной из причин, заставивших МТС задуматься о пересмотре стратегии присутствия на рынках капитала, стала высокая цена за обслуживание листинга на Уолл-стрит, говорится в сообщении компании. Только сборы (fees) за листинг в Нью-Йорке в 10 раз выше, чем в Москве, утверждает человек, знакомый с менеджерами МТС. С тем, что обслуживание листинга в Москве дешевле в разы, согласен сотрудник крупной международной юридической фирмы. При этом на планы МТС влияет общественно-политический и экономический контекст: российские компании возвращаются домой – их владельцы перерегистрируют бизнес в России, возвращают на родину акционерный капитал, рассуждает он. Никаких преимуществ от размещения в США нет, уверен собеседник «Ведомостей».

На закрытие торгов в пятницу ADR МТС в Нью-Йорке подешевели на 8,2% до $7,61, капитализация компании снизилась до $7,6 млрд. На Мосбирже падение было менее существенным – на 2,6%, капитализация составила 509,6 млрд руб.

У решения МТС могут быть разные причины – как экономические, так и политические, говорит аналитик Sova Capital Александр Венгранович. Руководитель центра стратегических разработок «Финама» Василий Коновалов считает, что уход с NYSE может объясняться политической конъюнктурой. Российские власти сейчас подталкивают бизнес к возвращению капитала в Россию, отмечает он.

Крупнейший российский конкурент МТС – «Мегафон» провел делистинг с Лондонской фондовой биржи, а заодно выкупил часть акций на Московской бирже в прошлом году. Совет директоров «Мегафона» летом решил, что сохранение статуса публичной компании «не является больше приоритетом». Как объяснял «Ведомостям» исполнительный директор «Мегафона» Геворк Вермишян, публичность мешает компании проводить сделки с повышенным профилем риска, реализовывать экспериментальные партнерства, связанные с новыми продуктами и технологиями, активнее сотрудничать с госкорпорациями и т. д. За свои GDR и акции «Мегафон» заплатил примерно 37,6 млрд руб. и $568,4 млн.

Человек, знакомый с менеджерами МТС, сотрудник одного из инвестиционных банков и юрист крупной международной юридической фирмы, а также Венгранович отмечают, что делистинг МТС с NYSE не предполагает выкуп акций у держателей ADR. Они смогут либо торговать расписками на внебиржевом рынке, либо конвертировать их в торгующиеся в России акции, объясняет он.

Исходя из текущей капитализации МТС 38% ее акций могут стоить около $2,7 млрд, подсчитал Венгранович. Если бы МТС заняла эти средства, соотношение чистый долг/EBITDA компании выросло бы с нынешних 1,2 до 2,7, отметил он. Это много, но не критично для МТС, считает Венгранович.

Зарубежные инвесторы будут стараться продать ADR до их делистинга, либо надеяться на оферту со стороны МТС, либо продавать после делистинга на внебиржевом рынке, полагает Коновалов. Выход зарубежных инвесторов на Московскую биржу выглядит малореалистичным в связи с длительностью процедур, затратностью и отсутствием целесообразности. У некоторых инвесторов может просто не быть необходимой инфраструктуры и желания торговать на Московской бирже, говорит начальник управления операций на российском фондовом рынке «Фридом финанс» Георгий Ващенко.

Для того чтобы торговать акциями МТС в России, зарубежным инвесторам придется открывать здесь брокерские счета, конвертировать средства, полученные от операций с акциями МТС, из рублей в доллары, говорит сотрудник одной из управляющих компаний. При этом Московская биржа – не то место, где можно быстро реализовать крупные пакеты акций МТС, утверждает он.

В январе прошлого года минфин США включил основного совладельца АФК «Система» Владимира Евтушенкова (наряду с другими российскими миллиардерами из списка Forbes) в список высокопоставленных чиновников и бизнесменов, которых США считают близкими к руководству России (никаких ограничений включение в этот список не предусматривает). В июне прошлого года члены конгресса США попросили Белый дом рассмотреть возможность включить в санкционный список Евтушенкова, «Систему» и МТС.

Кроме того, сейчас Комиссия по ценным бумагам и биржам США (SEC) и минюст США ведут антикоррупционное расследование деятельности МТС в Узбекистане. Ход этого расследования Корня в пятницу комментировать не стал. В ноябре он говорил, что у компании появилось более четкое представление о возможных обязательствах. В связи с разбирательством МТС зарезервировала 56 млрд руб. и получила убыток в III квартале 2018 г. Корня, впрочем, говорит, что пересмотр стратегии листинга не связан ни с возможными санкциями, ни с узбекским делом.

«Решение МТС продиктовано ее собственными бизнес-интересами, ни о каких других причинах не известно», – заявил «Ведомостям» представитель «Системы» Сергей Копытов.

Уход МТС с NYSE вряд ли поможет компании избежать ответственности по делу о взятках в Узбекистане, считает партнер компании «Нафко» Павел Иккерт. Компания остается подсудной американским судам при наличии у нее активов и счетов в юрисдикции США либо если ее деятельность может оказывать влияние на экономику США, отмечает он. События, которые стали объектом расследования, могли иметь место в период, предшествующий возможному делистингу, так что уход с американского рынка никак не отменяет оснований для привлечения к ответственности в юрисдикции США, объясняет Иккерт.

Газета «Ведомости» № 4751 11.02.2019