Международные инвесторы теряют интерес к вложениям в акции

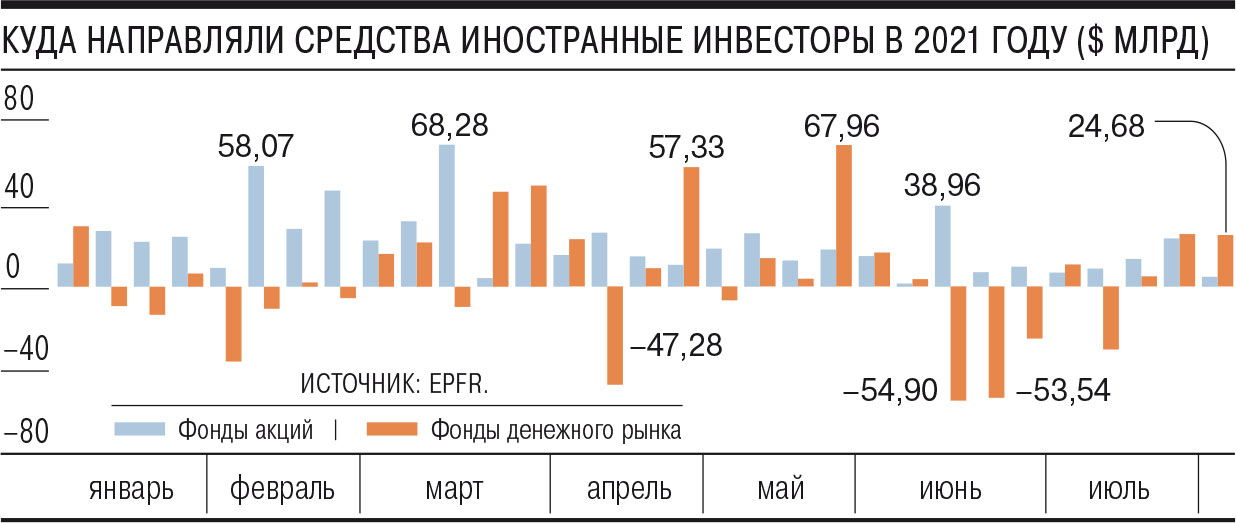

По данным Emerging Portfolio Fund Research (EPFR), на минувшей неделе приток средств в этот класс активов составил $4,8 млрд, это минимальный недельный приток за два месяца. Инвесторы вновь обеспокоены потенциальным уроном, который может нанести мировой экономике пандемия коронавируса. Бенефициарами ситуации становятся в первую очередь фонды денежного рынка, облигаций и золота.

По оценкам “Ъ”, основанным на отчете Bank of America (учитывает данные EPFR), суммарный объем средств, инвестированный в акции за неделю, закончившуюся 4 августа, составил $4,8 млрд. Это почти в пять раз меньше результата предшествующей недели и минимальный недельный приток с начала июня. При этом на фонды развивающихся стран пришелся на минувшей неделе отток — они потеряли $1,6 млрд, что вдвое ниже притока неделей ранее. Замедлились притоки в фонды developed markets почти с $20 млрд в конце июля до $6,4 млрд. Клиенты российских фондов на минувшей неделе забрали только $10 млн против $25 млн неделей ранее.

Снижение спроса на акции произошло из-за возросших опасений по поводу замедления экономик мира на фоне быстрого распространения штамма «дельта» в США и ряде европейских стран, указывает аналитик General Invest Ольга Тятинова. Согласно данным Университета Джонса Хопкинса, с начала августа во всем мире фиксируется ежедневно свыше 600 тыс. новых случаев заражения. Значительно выросли темпы распространения вируса в США, Великобритании, Франции, Испании. Аналитики «ВТБ Капитала» отмечают, что на этом фоне возникают опасения по поводу возможного введения карантинных мер в развивающихся странах, где по-прежнему низкий уровень вакцинации. «Китай установил некоторые ограничения на передвижение по стране, а в австралийском Мельбурне вновь введен локдаун»,— отмечают аналитики.

Осложняется конъюнктура тем, что многие мировые индексы сильно выросли с начала года и подошли к этому периоду на исторических либо локальных максимумах. «Также часть инвесторов может беспокоить неопределенность в отношении дальнейшей динамики инфляции в США, где она достигла 30-летних максимумов, и действия ФРС. На традиционном симпозиуме в конце августа глава ФРС Джером Пауэлл может прояснить позицию регулятора по сворачиванию монетарных стимулов в свете выходящей статистики по инфляции и рынку труда»,— отмечает управляющий директор инвестдепартамента UFG Wealth Management Алексей Потапов.

В периоды снижения аппетита к риску на глобальных рынках растет популярность более консервативных фондов, отдающих предпочтение инструментам денежного рынка и облигациям, отмечает управляющий партнер Amber Lion Partners Илья Сушков. По данным EPFR, на минувшей неделе максимальным спросом пользовались фонды денежного рынка, в которых представлены короткие облигации высоконадежных эмитентов. За неделю в них поступило почти $25 млрд, еще свыше $12 млрд было инвестировано в фонды облигаций.

Спросом пользовались и вложения в золото. По данным EPFR, за неделю вложения в драгметалл составили $700 млн, максимальный недельный приток с конца мая. «Золото относится к категориям так называемых защитных активов, в которые переходят инвесторы, опасающиеся надвигающейся коррекции. Именно в моменты максимальной неопределенности на финансовых рынках золото часто начинает свой рост»,— отмечает директор департамента рынков капитала Accent Capital Андрей Аржанухин. По словам Ильи Сушкова, интересу инвестиций в золото способствуют более мягкие комментарии ФРС в отношении возможного повышения ставки.

Впрочем, участники рынка сомневаются, что бегство в низкорисковые активы будет продолжительным. В пятницу Министерство труда США сообщило, что в июле на 943 тыс. выросло число рабочих мест в несельскохозяйственном секторе против консенсус-прогноза на уровне 870 тыс., а уровень безработицы в июле составил 5,4% против ожиданий на уровне 5,6%. «Выход сильных макроэкономических данных вернул умеренный аппетит к рискованным активам»,— отмечает Ольга Тятинова. По словам Андрея Аржанухина, любая коррекция на рынке будет воспринята как сигнал к возобновлению покупок.

Газета «Коммерсантъ» №139/П 09.08.2021