Льготную ставку налога на дивиденды придется заработать. Офшорному получателю денег надо будет вести экономическую деятельность

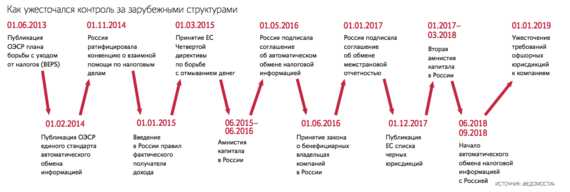

Пользоваться налоговыми льготами в сделках с иностранными компаниями станет сложнее. В четверг правительство одобрило законопроект о ратификации конвенции Организации экономического сотрудничества и развития (ОЭСР) по борьбе с размыванием налоговой базы (MLI), рассказал «Ведомостям» представитель правительства. Россия подписала конвенцию два года назад, с тех пор к ней присоединились 87 стран, из которых 19 уже ратифицировали, сообщает ОЭСР.

Конвенция касается двусторонних соглашений об избежании двойного налогообложения, которыми компании могут пользоваться как схемами для ухода от налогов. Классическая – создать техническую компанию на Кипре, чтобы российскому юридическому лицу платить за дивиденды и проценты всего 5 и 0% налогов вместо 15 и 20% соответственно.

По данным ОЭСР, в год бюджеты стран теряют $100–240 млрд из-за того, что корпорации переносят прибыль в низконалоговые юрисдикции, это 4–10% мировых поступлений налога на прибыль. Но планомерное противодействие выводу прибыли из-под налогов к июню 2018 г. позволило государствам вернуть около 93 млрд евро в виде налогов, пеней и штрафов ($106 млрд по текущему курсу), отчитывалась организация.

ОЭСР ежегодно готовит новые рекомендации для борьбы с налоговыми схемами. Но странам с большим числом налоговых соглашений передоговариваться и в каждое вносить изменения слишком сложно. Для этого они и договорились о конвенции – MLI. Это алгоритм, с помощью которого страны выбирают критерии и инструменты для налогового контроля, а также юрисдикции, где они согласны их применять. Если страны совпадут между собой и выберут одни и те же инструменты, соглашения между ними будут автоматически скорректированы и новые инструменты контроля заработают. Например, Швейцария не выбрала Россию – значит, с ней алгоритм MLI применен не будет.

Россия собирается применять MLI с 71 страной, говорится в правительственном законопроекте. Частично внести отдельные изменения в соглашения с Россией готовы такие популярные у российского бизнеса юрисдикции, как Нидерланды, Люксембург, Великобритания и Кипр. Есть все шансы, что документ будет ратифицирован в 2019 г. и уже с 2020 г. его положения начнут применяться, подчеркивает партнер KPMG Анна Воронкова.

Окружили со всех сторон

С налоговой оптимизацией борются не только страны, которые теряют деньги бюджета, но и офшоры, которые на этом неплохо зарабатывают. Чтобы не попасть в черный список ОЭСР, они вынуждены принимать законы, которые обязывают компании вести реальную деятельность. С 1 января их приняли Бермуды, Британские Виргинские острова (BVI), Кайманы, острова Гернси, Джерси, Мэн, Маврикий, Багамские и Сейшельские острова. Этим девяти юрисдикциям, по данным ЦБ, досталось 11% прямых инвестиций из России в 2017 г., пришло из этих стран 29%.

Конвенция должна противодействовать выводу прибыли из России, говорит представитель Минфина.

Для добросовестных компаний условия ведения бизнеса не будут ужесточены, уверен он.

Принятие законопроекта принципиально изменит несколько правил российского бизнеса. Главное из них: чтобы воспользоваться льготной ставкой, компания должна доказать деловую цель сделки. Сейчас сделки, единственная цель которых – получение льготы, уже оспариваются Федеральной налоговой службой (ФНС). Но ФНС прибегает к концепции реального собственника бизнеса – если фактический получатель дохода не ведет деятельности в стране с пониженной ставкой, воспользоваться ею нельзя. Деловая цель – более широкая концепция, объясняет партнер International Tax Associates B.V. Рустам Вахитов: «Можно быть бенефициарным собственником, но сделки проводить с целью минимизации налогов». Это создаст новые риски для бизнеса, предупреждает он. Главный – какой будет практика использования новых правил, считает Воронкова.

Если еще 10 лет назад использование льготы трансграничной компанией не воспринималось как уход от налогов, то несколько лет назад налоговики уже начали задавать вопросы о цели вывода средств из России, вспоминает партнер EY Ирина Быховская: теперь же компании, пользующиеся льготами, будут автоматически обязаны пояснять экономический смысл операций. И в кипрских компаниях с одним-двумя сотрудниками станет еще меньше смысла – придется доказывать, что юрисдикция действительно удобна для совместного предприятия или для привлечения более дешевого финансирования, говорит руководитель налоговой практики UFG Wealth Management Юрий Куликов.

Холдинговые компании, не ведущие самостоятельной деятельности, могут попасть под удар, предполагает партнер PwC Екатерина Лазорина.

Еще одно изменение – ужесточение правил использования льготы по дивидендам. Чтобы воспользоваться ею, акциями нужно владеть минимум год. Популярные у российского бизнеса юрисдикции – Кипр, Люксембург, Великобритания (все они уже ратифицировали конвенцию) такой критерий не выбрали, Нидерланды выбрали, значит, такое правило будет включено в соглашение между странами после ратификации конвенции (Амстердам пока не сделал этого). Пользоваться льготой будет сложнее, но правило хотя бы понятно, говорит Воронкова.

Может измениться и выплата налога с дохода от продажи акций компаний с активами, более чем на 50% состоящими из недвижимости в стране, где она находится. Несмотря на то что у многих стран уже есть такое правило в соглашениях с другими юрисдикциями (например, у Бельгии, Франции, Индонезии, Ирландии, Мальты), новая статья MLI более жесткая – льгота отменяется, если стоимость активов недвижимости превысила 50% от стоимости актива в любой из 365 дней, предшествовавших продаже, объясняет Вахитов. Польша и Турция вводят эти правила впервые, заключает он.

Газета «Ведомости» № 4750 08.02.2019