Банк России озаботился экономической эффективностью финансового саморегулирования

Банк России считает доходы саморегулируемых организаций (СРО) на финансовом рынке низкими и слабодиверсифицированными. Для решения этой проблемы регулятор, в частности, предлагает повысить штрафы, налагаемые на их участников. Однако большинство СРО отнеслись к идее скептически, отмечая, что в таком случае требуется расширить их надзорные полномочия.

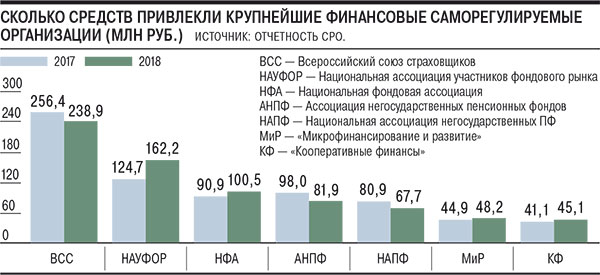

ЦБ 25 октября опубликовал доклад «Саморегулирование на российском финансовом рынке. Анализ эффективности и вопросы совершенствования существующей модели». В нем отмечается, что бюджет российских СРО значительно уступает зарубежным аналогам. По итогам 2018 года совокупные доходы всех российских СРО составили 1,19 млрд руб. При сопоставимом числе членов американская FINRA за прошлый год получила эквивалент почти на 54 млрд руб., японская JSDA — 5,4 млрд руб., канадская IIROC — 5,1 млрд руб.

По данным ЦБ, в структуре доходов российских СРО основным источником являются членские взносы: средняя совокупная доля в 2018 году составила 90% от общей суммы доходов за указанный период. С учетом значительных размеров членских взносов у некоторых СРО (от 590 тыс. руб. до 2 млн руб.) выход из состава даже одной финансовой организации может привести к возникновению дефицита. «Это ставит вопрос о запасе финансовой прочности СРО»,— считают в ЦБ. Для решения проблемы предлагается рассмотреть возможность расширения источников финансирования и повышения штрафов за существенные нарушения (в некоторых СРО на их долю приходится менее 1% дохода), в том числе привязав размер штрафа к величине ущерба.

На 18 октября 2019 года в единый реестр СРО ЦБ были включены 17 организаций, которые объединяют 3926 участников рынка, осуществляющих 15 видов деятельности. За период с 2017 года по первый квартал 2019 года СРО наложили 272 штрафа на общую сумму 3,63 млн руб. Средний размер штрафа — 13 тыс. руб. Максимальные штрафы были у АПСБ (141 тыс. руб.) и НАУФОР (54 тыс. руб.). Главными причинами для применения штрафов являются нарушения внутренних (32%) и базовых стандартов (27%), а также нарушение требований законодательства (23%).

Однако большинство глав СРО негативно отнеслись к предложению регулятора по увеличению штрафов с целью пополнить бюджет. «СРО должна зависеть от финансирования своих членов, которые видят положительный смысл в осуществляемом ею правоприменении»,— считает президент НАУФОР Алексей Тимофеев. Президент НФА Василий Заблоцкий отмечает, что участники СРО не допускают серьезных нарушений, которые приводят к штрафам, «поэтому для нас это не источник доходов, какой бы размер мы ни установили». Повышение штрафов просто для пополнения бюджета представляется некорректной мерой, соглашается директор «МиР» Елена Стратьева. По ее словам, если СРО не будет хватать денег на выполнение установленных законом функций, то скорее увеличатся членские взносы. «Мы знаем и коллективно принимаем решения, как собирать и как штрафовать. Дополнительное давление на нас в этом смысле будем считать избыточным во всех форматах»,— отметил президент страховых союзов ВСС и РСА Игорь Юргенс.

Возможность увеличить штрафы в СРО видят, но при определенных условиях. «Чтобы превентивно пресечь желание нарушить стандарты как базовые, так и внутренние, размер штрафов должен быть серьезно увеличен, но обязательно должна быть вилка в зависимости от степени нарушения и статуса стандарта»,— пояснил глава АФД Евгений Машаров.

Увеличение размера штрафов и повышение их доли в доходах СРО возможно и при расширении надзорных полномочий. По словам президента АНПФ Сергея Белякова, там выступают за постепенное делегирование от регулятора к ассоциации надзорных функций и механизмов дисциплинарных взысканий за несоблюдение нормативных актов, касающихся соблюдения принципов добросовестной конкуренции и ответственного поведения участников финансового рынка. Размер штрафов для СРО при этом должен установить регулятор. ЦБ готов делегировать СРО регулирование аспектов деятельности финансовых организаций, отмечается в докладе, однако только тех, «которые не несут высокого уровня риска для финансовой устойчивости, защиты потребителей и функционирования финансового рынка».

Газета «Коммерсантъ» №197 28.10.2019