Российские компании поставили рекорд по размещению акций на биржах

За три месяца российские компании провели сделки на рынке акционерного капитала на $2,4 млрд — это рекордный объем с 2011 года. Высокий спрос на размещения предъявляют частные инвесторы, которые через мобильные приложения теперь могут отправить заявку на участие своим брокерам. «Деньги» напоминают об особенностях и рисках таких инвестиций.

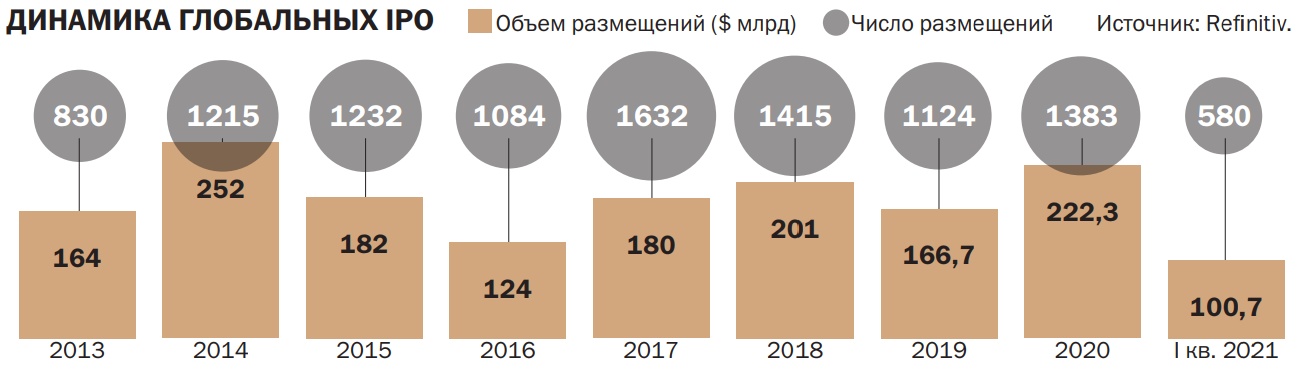

Из-за пандемии COVID-19 прошлый год был непростым для многих секторов мировой и российской экономики. Тем не менее год был рекордным с точки зрения первичных размещений (IPO) на рынке акционерного капитала. По данным Refinitiv, за 2020 год в мире было проведено 1383 IPO на общую сумму $222,2 млрд, что на 25% больше 2019 года и максимальный результат с 2014 года.

По данным Refinitiv, по итогам 2020 года три российские компании провели IPO на общую сумму $1,58 млрд, (максимальный объем с 2012 года). В целом за год было проведено 22 сделки, включая не только IPO, но и SPO (вторичное размещение акций), а также размещение конвертируемых облигаций, на рынке акционерного капитала на общую сумму $7,7 млрд (максимум с 2013 года). Столь высокая активность компаний позволила инвестиционным банкам, работающим в России, получить рекордные за девять лет комиссии от таких сделок — $173 млн.

В 2021 году бум IPO продолжился. По данным Refinitiv, по итогам первого квартала в мире в рамках первичного размещения акций эмитенты привлекли более $100 млрд, что почти в четыре раза больше, чем год назад, и это лучший первый квартал на глобальном рынке IPO с момента начала записей в 1980 году.

По итогам трех месяцев российские компании привлекли на рынке акционерного капитала $2,7 млрд. Это на 121% выше результата для первого квартала 2020 года и лучшее начало года с 2011 года. Основную долю в размещениях заняло IPO сети дискаунтеров Fix Price, которая, по данным Refinitiv, привлекла в марте $1,77 млрд, разместив акции на Лондонской бирже со вторичным листингом на Московской. Это IPO стало крупнейшим в истории российского ретейла и максимальным по объему с 2010 года, когда акции размещал «Русал».

На гребне волны

Высокой активности компаний по проведению первичных размещений способствовали программы монетарного стимулирования со стороны центробанков и правительств развитых стран, которые способствовали быстрому восстановлению рынков после провала в марте 2020 года. По данным Bank of America, в 2020 году объемы программы фискального и денежного стимулирования составили более $20 трлн. Учитывая, что доходности суверенных облигаций развитых стран торгуются на околонулевом уровне или, как в случае с Европой, в отрицательной области, инвесторы для покрытия инфляции вынуждены размещать средства в рисковые активы.

По данным ЦБ, в прошлом году на брокерских счетах и счетах доверительного управления (ДУ) граждане аккумулировали 6,3 трлн руб., что в полтора раза больше, чем годом ранее (около 4,4 трлн руб.). В этом году приток частных инвестиций на фондовый рынок продолжился. По данным главного исполнительного директора «ВТБ Капитал Инвестиции» Владимира Потапова, в первом квартале объем клиентских активов «ВТБ Капитал Инвестиции» (занимает почти треть всего рынка по объему активов на брокерских счетах физических лиц) вырос на 16%, до 2,1 трлн руб. При этом средние обороты по брокерским счетам выросли вдвое в сравнении с первым кварталом 2020 года — до 2,9 трлн руб. в месяц. «Мы развиваем платформу размещений, на которой предоставляем доступ к множеству инструментов, включая российские IPO, и видим, что на фоне активного роста клиентской базы розничных инвесторов существенно вырос спрос на первичные размещения акций»,— рассказал господин Потапов.

Процессы тонкой настройки

Доступ к первичным размещениям (IPO), а также вторичным размещениям акций (SPO) предоставляют все крупные брокеры, как в устной или письменной форме, так и в электронной — через личный кабинет или мобильное приложение. Но участие в размещении гораздо сложнее простой покупки ценной бумаги на рынке. Если частный инвестор подает заявку через брокера, который не является организатором размещения, он собирает все подобные запросы от клиентов и идет к организатору и выставляет общую заявку. В тех случаях, когда размещение биржевое, то есть проходит через Московскую биржу, инвестор может выставить поручение напрямую, сама сделка по размещению также пройдет на бирже в отдельном режиме торгов.

Поучаствовать в размещении на внутреннем рынке можно не с любой суммой. В приложении «ВТБ Мои Инвестиции» участие доступно с одной бумаги. В БКС минимальная сумма для участия в российских IPO или SPO — от 100 тыс. до 500 тыс. руб. в зависимости от размещения. «Если это биржевое размещение, как, например, SPO акций банка МКБ, то минимальной суммы обычно нет»,— отмечает руководитель департамента интернет-брокера «БКС Мир инвестиций» Игорь Пимонов.

При подаче заявки частный инвестор должен понимать, что размещение растянуто во времени и его условия могут меняться в зависимости от рыночной конъюнктуры и спроса инвесторов. В ноябре прошлого года на IPO Ozon Holdings Plc был очень высокий спрос со стороны инвесторов, в итоге книжка заявок была многократно переподписана. В результате Ozon разместил 33 млн американских депозитарных акций (ADS) по $30, тогда как в первоначальном диапазоне был установлено заметно ниже, $22,5–27,5. Брокеры по-разному подходят к вопросу выставления цен в заявках при их сборе. «Мы принимаем от клиентов заявки на сумму, которую клиент готов инвестировать. Итоговая цена определяется организатором размещения в день размещения, и все заявки удовлетворяются по одной цене»,— рассказывает руководитель управления поддержки и развития проектов ГК «Финам» Константин Молчанов. В БКС сохранили возможность клиентам выставить заявку по желаемой цене. «При изменении диапазона цены в сторону повышения клиенту необходимо заново выставить заявку, в противном случае она будет не исполнена. Если цена размещения сильно выросла или появились другие причины, инвестор может отказаться от размещения, но до тех пор, пока не закрылся сбор книги заявок»,— отмечает Игорь Пимонов.

Непрозрачное распределение бумаги

Важная составляющая сбора заявок — это подведение итогов и распределение бумаг между покупателями, так называемая аллокация. По словам руководителя отдела инвестиций на рынке капитала «Тинькофф Инвестиции» Тельмана Шаганца, вопрос аллокации решается после завершения сбора заявок синдикатом банков—организаторов размещения. «Определяется уровень цены (обычно максимальный), при котором объем заявок покрывает заявленный размер размещения»,— отмечает господин Шаганц.

В связи с тем, что к размещению подготовлено ограниченное количество бумаг, в случае более высокого спроса удовлетворяется только часть заявок, чтобы всем инвесторам досталось примерно одинаковое число бумаг. Бывали случаи, когда участники размещения не получали ничего, чаще такое случалось с институциональными инвесторами. «Это не вполне прозрачный процесс — никто кроме организатора не знает, сколько на самом деле было заявок»,— поясняет Константин Молчанов.

Бумагу инвесторы получат не сразу после определения организаторами цены и аллокации, а с задержкой. В основном все расчеты, и по IPO, и по биржевым сделкам, проходят в режиме Т+2, поэтому бумаги на счет будут поставлены на второй рабочий день после сделки. После этого частный инвестор сможет торговать ими. «Продать бумаги, которые куплены непосредственно при размещении, можно, как только брокер заключит сделку на приобретение бумаг у организатора»,— поясняет господин Молчанов. Так как торги проходят в режиме Т+2, отмечает Игорь Пимонов, клиент может продать полученные бумаги на рынке в день заключения сделки по размещению.

Размещения не для всех

Участие частных инвесторов в международных размещениях доступно не всем. По словам заместителя руководителя направления IPO QBF Руслана Дынды, для доступа к IPO на иностранных площадках физическое лицо обязано иметь статус квалифицированного инвестора, то есть подходить под одно из требований, указанных в 334-ФЗ. «Нельзя участвовать в IPO иностранных эмитентов на счетах ИИС»,— предупреждает Константин Молчанов.

Операционно покупка акций на иностранных площадках выглядит, как и в случае IPO на внутреннем рынке. Но помимо статуса «квала» (квалифицированного инвестора) может потребоваться больший объем средств на счету. В БКС для этого нужно более $50 тыс., в ГК «Финам» — свыше $1 тыс. Более широкому кругу инвесторов, стремящихся заработать на первичных размещениях иностранных компаний, но не имеющих статуса «квала», также могут найти альтернативы на локальном рынке ПИФы, участвующие в первичных размещениях. «Цель таких фондов обеспечить инвесторам повышенную доходность за счет опосредованного участия в первичных размещениях различных эмитентов, обезопасив от рисков за счет диверсификации портфеля»,— отмечает Руслан Дында.

Риск — дело тонкое

IPO — это высокорисковая инвестиция, требующая достаточного опыта и знаний. В отличие от уже торгуемых бумаг, у впервые размещаемых отсутствует история торгов и их рыночная цена еще не определена. «Учитывая, что у компании, выходящей на IPO, нет публичной истории, возможно, что некоторая информация переоценена или недооценена, поэтому после размещения бывают сильные движения котировок»,— отмечает Константин Молчанов.

Инвестор должен понимать свою цель, знать текущее финансовое состояние компании, которая планирует выход на фондовый рынок, отмечает Игорь Пимонов. Инвесторы должны анализировать ближайших конкурентов компании. «Стоит изучить отчеты аналитиков, а также структуру размещения — продают ли свои акции действующие акционеры компании или это инвестиция посредством выпуска новых акций»,— отмечает Тельман Шаганц.

Вне зависимости от целей инвестирования участники рынка не советуют покупать акции «на все». По мнению Руслана Дынды, для диверсификации лучше начинать с капитала, составляющего не более 10–15% от объема портфеля. «В условиях коррекции рынка инвесторам следует быть избирательными при подборе, так как растут риски неудачного выбора»,— отмечает господин Дында.

Газета «Коммерсантъ» Приложение «Деньги» от 03.06.2021