Размещение корпоративных облигаций откладывается до лучших времен

Рост геополитической напряженности в отношениях России и Запада привел к фактическому закрытию для отечественных компаний внешнего и внутреннего рынков капитала. Ставки по некоторым выпускам госбумаг превысили 10% годовых, и корпоративные эмитенты предпочли воздержаться от привлечения публичного долга. Некоторую активность проявляли лишь крупные банки, размещавшие инвестиционные бумаги, которые пользуются спросом у физлиц.

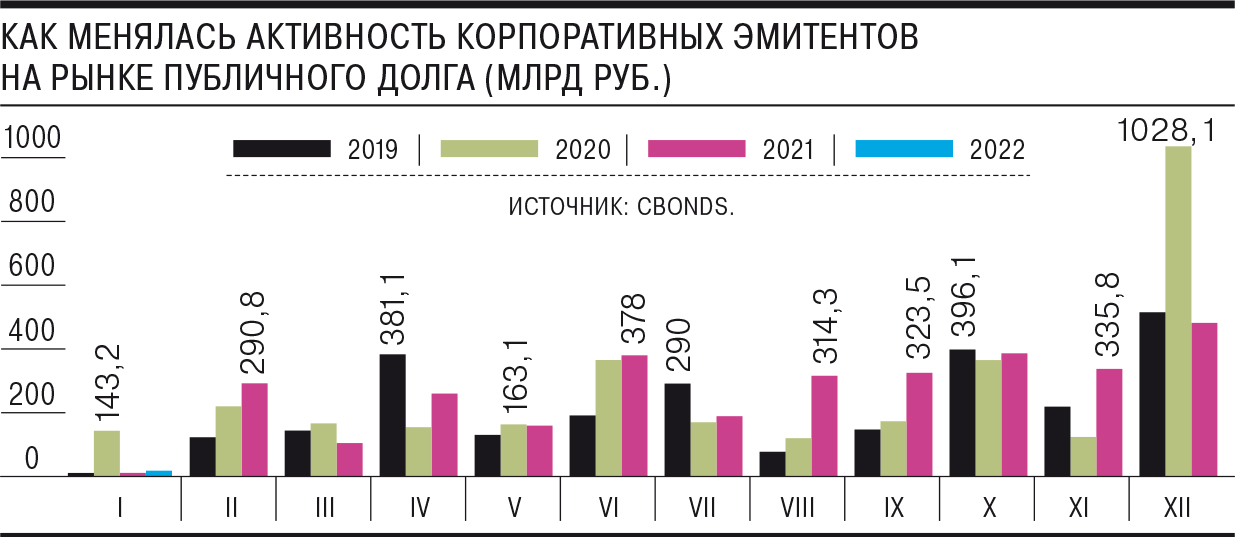

Начало года оказалось провальным для российского долгового рынка. По предварительным данным агентства Cbonds, в январе 2022 года корпоративные заемщики провели на внутреннем рынке размещения на общую сумму 16,1 млрд руб. Это сопоставимо с результатом января 2021 года, но почти в 30 раз меньше показателя предыдущего месяца.

На внешнем рынке не было проведено ни одного размещения, тогда как годом ранее три эмитента заняли более чем $3 млрд.

Традиционно в январе из-за меньшего количества рабочих дней происходило резкое падение объемов корпоративных размещений. В последние пять лет только в 2020 году объем размещений достигал 145 млрд руб., в остальные годы он с трудом дотягивал до двузначной величины. Однако сезонность явно прослеживается только в случае внутренних заимствований, тогда как еврооблигации эмитенты активно размещали и в этот месяц. По оценкам “Ъ”, основанным на данных Cbonds, за последние пять лет в начале года компании занимали в среднем $1,5 млрд. Это связано с тем, что в начале года международные инвестфонды открывают новые лимиты, на что и ориентируются российские эмитенты.

Вместе с тем спады на рынке рублевого и валютного долга совпадали в периоды роста геополитических рисков. С начала 2022 года отношения России и стран Запада резко ухудшились на фоне разногласий по вопросу расширения НАТО, размещений российских войск на границе с Украиной. В таких условиях «глобальные финансовые институты переосмысливают подход к российскому кредитному риску», отмечает директор по инвестиционно-банковским услугам и операциям на рынках капитала Росбанка Павел Винтин.

Возросшие политические риски в сочетании с ростом инфляции в стране привели к росту волатильности на внутреннем финансовом рынке из-за усилившегося бегства глобальных инвесторов.

За январь нерезиденты сократили вложения в ОФЗ почти на 120 млрд руб. (см. “Ъ” от 1 февраля). По оценке главного аналитика долговых рынков БК «Регион» Александра Ермака, по итогам января цены ОФЗ снизились в среднем на 4,6%, а доходность выросла в среднем на 120 б. п. (по ряду выпусков превысила 10% годовых). «Даже первоклассным заемщикам придется платить ставку начиная от 11%. Большинство из них предпочитают переключиться на внутренние ресурсы либо банковские кредиты»,— говорит гендиректор УК «Арикапитал» Алексей Третьяков.

Высокую активность проявляют на рынке только банки, но и они в основном размещают структурные облигации. По оценкам Александра Ермака, в январе прошло 18 выпусков инвестоблигаций трех банков на 5,85 млрд руб. Кроме того, было размещено шесть выпусков структурных облигаций на 1,43 млрд руб. Данные бумаги госбанки традиционно размещают среди состоятельных клиентов. В условиях роста ставок они более интересны, так как доход по ним привязан к различным активам. По словам начальника отдела структурных продуктов УК «Ингосстрах-Инвестиции» Олеси Кириленко, ВТБ и Сбербанк размещали бумаги с привязкой к индексам (S&P 500, NASDAQ и других), а также к корзинам зарубежных и российских акций.

По мнению Александра Ермака, пауза может продлиться несколько месяцев. «Оживления как на локальном, так и на международном рынках стоит ждать только после нормализации геополитической ситуации»,— отмечает Павел Винтин. Для локального рынка большое значение будет иметь февральское заседание ЦБ. «Сигнал об окончании цикла повышения ставок может вдохнуть жизнь,— считает Алексей Третьяков.— Думаю, при снижении доходности ОФЗ ниже 9% и возможности корпоративных заемщиков привлечься ниже 10% могут возобновиться размещения».

Газета «Коммерсантъ» №18 02.02.2022