Подготовлены методологические рекомендации по зеленому финансированию

ВЭБ.РФ, Минэкономики и ЦБ подготовили рекомендации по зеленому финансированию и описание проектов, которые могут его получить.

Появление национального стандарта не только запускает в РФ рынок льготного финансирования экологически ориентированных проектов, но и открывает российским игрокам потенциальный доступ к международному рынку зеленых облигаций, объем которого в 2020 году оценивается в $350 млрд. Впрочем, некоторые направления национального стандарта международными инвесторами экологичными не считаются, что может осложнить привлечение средств.

Методологические рекомендации по зеленому финансированию, опубликованные ВЭБ.РФ, по сути, национальный стандарт в этой области, призванный описать для предприятий и банков, что такое зеленые проекты и финансовые инструменты, и определить архитектуру национальной системы такого финансирования. Проекты, позитивно влияющие на окружающую среду, смогут получать от рынка, государства и институтов развития льготное финансирование, поясняют в госкорпорации. «По стандарту мы будем выдавать преференциальные кредиты и способствовать выпуску зеленых финансовых инструментов. В перспективе мы ожидаем, что к этому добавятся и другие льготные режимы»,— пояснил “Ъ” ответственный за разработку стандартов заместитель главы ВЭБ.РФ Алексей Мирошниченко. Доля участия ВЭБа в экологичных проектах в рамках льготного транша А «фабрики проектного финансирования» (обеспечивается за счет облигаций, выпускаемых отдельной структурой ВЭБа) будет достигать 40%, а министерства рассматривают возможность субсидирования части ставки по купону.

К зеленым стандарт относит проекты улучшения состояния окружающей среды, снижения выбросов и сбросов загрязняющих веществ и парниковых газов, энергосбережения и повышения эффективности использования природных ресурсов, адаптации экономики к изменениям климата с материальным экологическим эффектом — «долгосрочным и существенным положительным влиянием на климат и окружающую среду» (определяется инициатором и подтверждается верификатором и подробно описывается в документах эмиссии и бизнес-плане).

Хотя разработчики стандарта называют его максимально приближенным к международным требованиям, национальные особенности могут стать препятствием для выхода проектов РФ на международный рынок.

Но в ВЭБе настаивают: между мировыми стандартами зеленого финансирования тоже есть различия, вызванные учетом потребностей конкретных стран или регионов при их разработке. «Экологические проблемы РФ специфичны, они отличаются от проблем других стран, поэтому отличаются и наши рекомендации»,— поясняет господин Мирошниченко. Так, российская таксономия допускает к зеленому финансированию проекты перевода котельных с угля на газ и энергетического сжигания отходов, которые не допускаются таксономией ЕС.

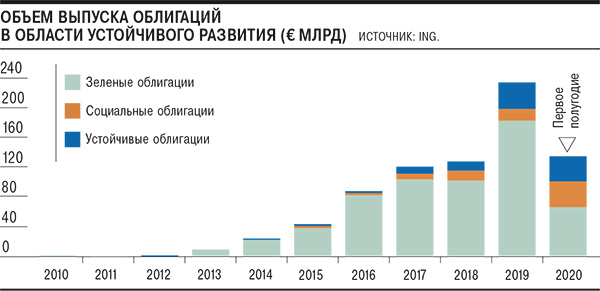

Руководитель группы оценки рисков устойчивого развития АКРА Максим Худалов подтверждает, что такие проекты в таксономии ЕС относятся не к зеленым, а к переходным, соответствующим принципам устойчивого финансирования. Их сложнее и дороже верифицировать, и рынок таких облигаций незначителен (см. график). «Это усложняет доступ на международные рынки, но не является колоссальной проблемой»,— считает он. Между тем в настоящий момент Еврокомиссия обновляет стандарты зеленых облигаций: к 2021 году в них должны быть «четко определены приемлемые активы и проекты».

В КНР, занимающей второе после США место в мире по объему выпуска зеленых облигаций, значительная их часть выпускается по международным, а не по китайским стандартам, мешающим размещаться на иностранных биржах, а сами стандарты совершенствуются. «Устранение «чистого угля» из последней редакции национальной таксономии 2019 года имело целью сблизить стандарт КНР с международным»,— говорит глава консалтинговой компании SynTao Green Finance Го Пэйюань. Последние же поправки 2020 года исключают из зеленых проектов и добычу и использование природного газа.

В ВЭБ.РФ говорят, что готовы совершенствовать национальный стандарт и дальше и уже принимают предложения от рынка. «Из моих разговоров с потенциальными инвесторами могу сказать, что они готовы серьезно рассматривать инвестиции в зеленые облигации российских эмитентов, даже если в целом не склонны к сотрудничеству с русскими»,— говорит директор разработчика одного из наиболее известных международных зеленых стандартов Climate Bond Initiative Шон Кидни.

Газета «Коммерсантъ» №122 14.07.2020